ポートフォリオ構築は、資産を最適に配分し、安定的な収益を追求するための重要な手法です。

しかし、リスクとリターンのバランスを見極めることや、適切な資産配分を選ぶことは容易ではありません。

本記事では、ポートフォリオ構築の基本的な考え方や実践的なアプローチについて解説します。

長期運用のメリットや年金積立金の成功例から学びながら、効果的なポートフォリオ構築のポイントを探っていきましょう。

また、FXを活用したリスク分散や高収益の方法、安心感を持ちながら安全性を確保する手法についても紹介します。

個人に合わせた投資戦略の構築や最適な資産配分の見つけ方についても触れ、読者の皆さんが自信を持ってポートフォリオを構築できるようサポートします。

ポートフォリオの配分とリターンとリスクの関係性

ポートフォリオとは資産の適切な配分のことです。

一般的には、大きなリターンを得たい場合はリスクも大きくなり、リスクを小さくしたい場合はリターンも小さくなる傾向があります。

年金積立金管理運用独立行政法人のホームページによれば、長期的な運用が効果的であり、短期的な市場の動きに左右されるよりも長期的な運用が良い結果をもたらすとされています。

年金積立金の資産構成割合とその理由

現在の年金積立金の資産構成割合は国内債券25%、外国債券25%、国内株式25%、外国株式25%となっています。

過去には国内債券の割合が60%以上だった時期もありましたが、運用利回りの目標達成が困難と判断され、割合が変更されました。

国内債券は国が管理しているためリスクは比較的小さいですが、リターンも少ない特徴があります。

また、全ての資産を国内株式に分散させると、日本の景気悪化によって全ての株価が下がる可能性があります。

そのため、株式や債券も日本と海外で分散してリスクを分散させることが重要です。

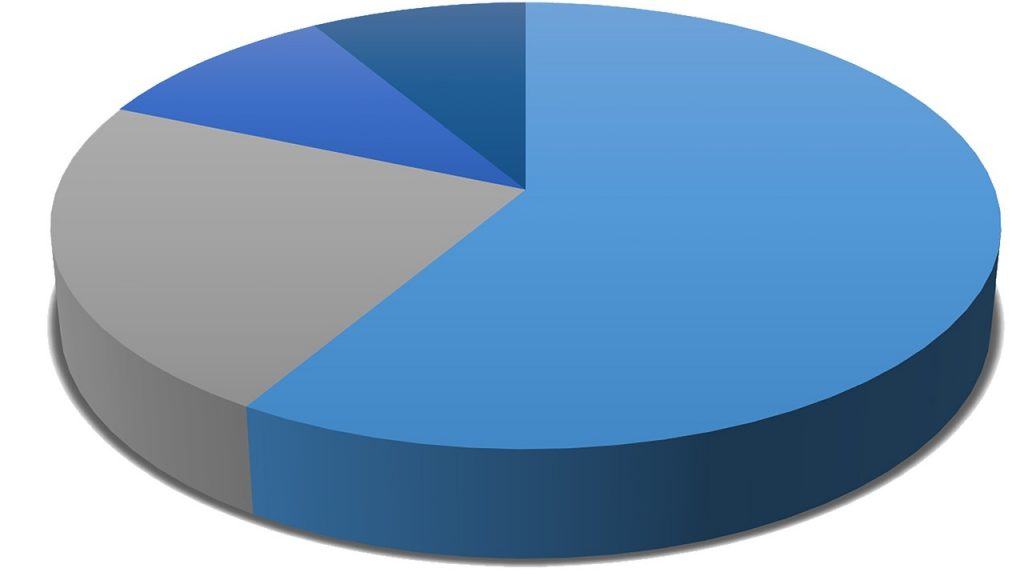

積極的な運用をする場合

積極的な運用を希望する場合は、国内株式と外国株式の割合を増やすことが考えられます。

株式は景気の良い時には高いリターンが期待できますが、景気の悪い時にはリスクも高くなります。

そのため、許容できる範囲内で株式の割合を増やすことが適切です。

例えば、国内債券10%、外国債券10%、国内株式40%、外国株式40%のように配分することで、積極的な運用を実現することができます。

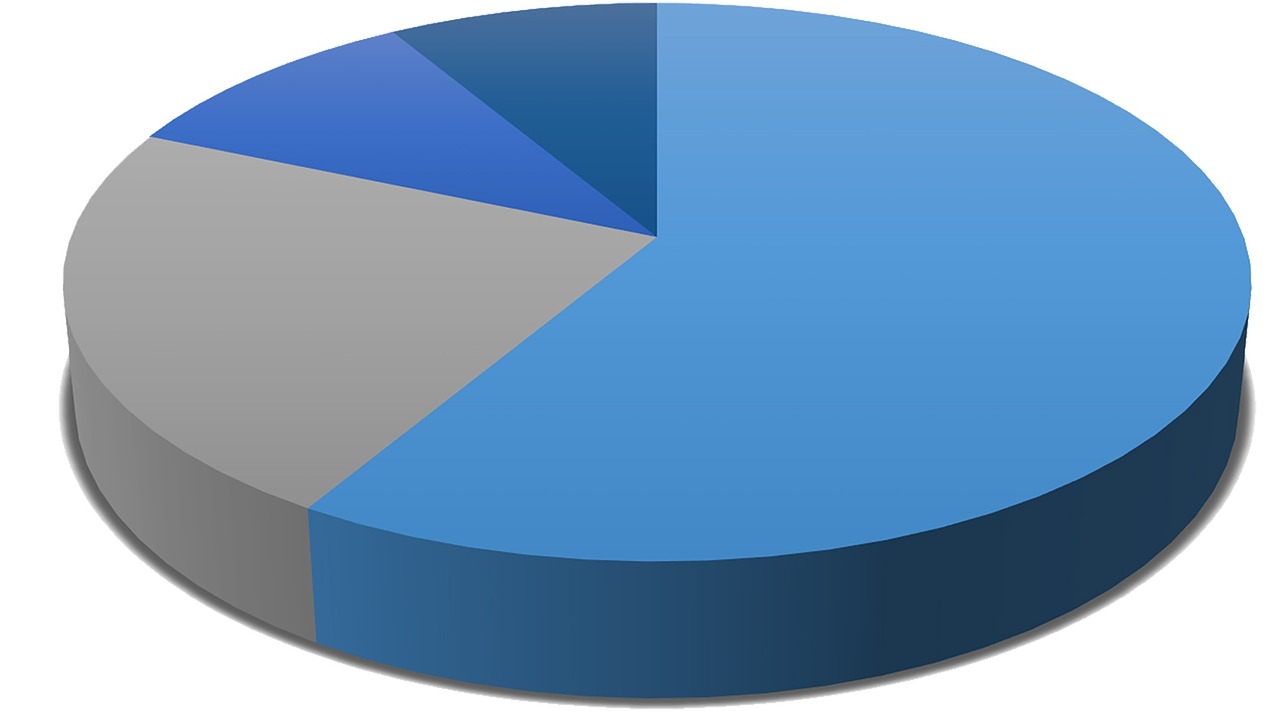

リスクを小さくしたい場合

リスクを小さくしたい場合、安定した運用を重視するために債権の割合を増やすことが考えられます。

債権は景気の影響を受けにくい特徴があり、安定したリターンが期待できます。

例えば、国内債券40%、外国債券40%、国内株式10%、外国株式10%のように配分することで、手堅い運用を実現することができます。

FXへの投資を考慮する場合

FXへの投資を考慮する場合、全額をFXに費やすのは危険な考えかもしれません。

資産を均等に配分することで、リスクを分散させることが重要です。

したがって、国内債券、外国債券、国内株式、外国株式、そしてFXの5つの項目に資産を配分することが考えられます。

例えば、国内債券20%、外国債券20%、国内株式20%、外国株式20%、FX20%のように均等に配分することができます。

ただし、個人の資産によっては、株や債券、FXへの投資に躊躇があるかもしれません。

日本人は安全を重視する傾向があり、投資に関する知識や経験が不足していると言われています。

そのため、銀行預金などの安定した運用方法を加えたポートフォリオの構築が安心感を与えるかもしれません。

もし株や債券を行わない場合でも、FXに費やすお金は資産の20%くらいが目安と考えられます。

最適な構成割合は個人の状況によって異なるため、自身に合った方法を模索しながら構築することが良いでしょう。

ポートフォリオ構築において考慮すべきポイント

リスクとリターンの関係性

ポートフォリオを構築する際には、リスクとリターンの関係性を理解することが重要です。

一般的に、大きなリターンを得たい場合はリスクも大きくなります。

逆に、リスクを小さくしたい場合はリターンも小さくなる傾向があります。

長期運用の効率性

年金積立金管理運用独立行政法人のホームページによると、ポートフォリオの割合を短期的な市場の動きに合わせて変更するよりも、長期的な運用が効率的で良い結果を出せるとされています。

年金積立金の資産構成割合

現在の年金積立金の資産構成割合は、国内債券25%、外国債券25%、国内株式25%、外国株式25%となっています。

過去には国内債券の割合が60%以上であったが、目標の運用利回りを達成するのが困難という理由で変更されたとのことです。

リスク分散の重要性

リスク分散は投資において基本的な考え方です。

国内の株式のみに全資産を分散させると、日本の景気が悪化すれば全ての株価が下がる可能性があります。

したがって、株式と債券を日本と海外で分けることでリスクを分散しています。

積極的な運用と安定した運用の選択肢

ポートフォリオの構築においては、自身の投資目的やリスク許容度に合わせて積極的な運用と安定した運用のバランスを考慮することが重要です。

- 積極的な運用をする場合:国内株式25%、外国株式25%の割合を多くすることで、リターンを追求します。ただし、リスクも高くなるため許容できる範囲内での運用が必要です。

- リスクを小さくしたい場合:債権の割合を増やすことで、リスクを低減させます

FXを考慮したポートフォリオ構築のポイント

資産配分の考え方

FXを取り入れる際には、他の資産クラスとの均等な配分を考えることが重要です。

単一の資産クラスに全額を費やすのはリスクが高いため避けるべきです。

均等な資産配分

株式、債券、FXを含めて均等に資産を配分することを検討してみましょう。

例えば、国内債券20%、外国債券20%、国内株式20%、外国株式20%、FX20%のように資産を分散させます。

積極的な運用へのシフト

積極的な運用を希望する場合には、国内株式と外国株式の割合を増やすことが考えられます。

株式は景気回復時に高いリターンを得る可能性がある一方、景気の悪化時にはリスクも高まります。

リスクを許容できる範囲内で、株式の割合を増やすことで積極的な運用を実現します。

安定した運用へのシフト

リスクを小さくしたい場合には、債券の割合を増やすことを検討します。

債券は景気の影響を株式よりも受けにくく、安定したリターンを期待できます。

例えば、国内債券40%、外国債券40%、国内株式10%、外国株式10%のように債券の割合を高めます。

リスク許容度と目標を考慮

FXの資金配分は個々人のリスク許容度や目標に合わせて調整する必要があります。

自身の投資目的やリスク許容度に合わせて、各資産クラスの割合を変動させることで最適なポートフォリオを構築することが重要です。

日本の投資環境への配慮

日本の投資環境では、株式や債券、FXに対する投資に対する躊躇があるとされています。

安全性を重視するため、銀行預金をポートフォリオに含めることも検討しましょう。

資産の配分

株式、債券、FX、銀行預金の4つの資産クラスに均等に配分することを考えます。

例えば、国内債券20%、外国債券20%、国内株式20%、外国株式20%、FX20%、銀行預金20%のように資産を分散させます。

安心感と安全性

銀行預金は安心感と安全性が高いため、リスクを抑えたい方や保守的な投資スタンスを持つ方にとって重要な要素です。

銀行預金の割合を増やすことで、ポートフォリオ全体の安定性を高めることができます。

自身の投資目的とリスク許容度

銀行預金の割合や他の資産クラスの割合は、個人の投資目的やリスク許容度に合わせて調整する必要があります。

将来の資金ニーズや投資目標、時間枠などを考慮し、バランスの取れたポートフォリオを構築しましょう。

資産構成の変更とモデリング

ポートフォリオの資産構成は柔軟に変更できるべきです。

経済状況や市場の変動に応じて、資産クラスの割合を適宜調整することで、リスクとリターンのバランスを保つことができます。

定期的なリバランスやモデリングを行い、ポートフォリオを最適化していきましょう。

専門家の助言の活用

投資に不慣れな場合や自身での資産運用に自信がない場合は、専門家の助言を活用することも検討しましょう。

ファイナンシャルプランナーや投資アドバイザーとの相談や適切なアセットマネジメントサービスの利用は、ポートフォリオ構築において大事な要素です。

まとめ

ポートフォリオ構築は資産の適切な配分とリスク管理が鍵となります。

長期運用や年金積立金の知恵を参考にすることで、効率的な運用と安定した収益を実現できます。

FXを活用する際には、リスク分散と高い収益のバランスを考慮した戦略が重要です。

また、安心感と安全性を重視するなら銀行預金を含めたバランスの取れたポートフォリオを構築しましょう。

さらに、個人に合わせた投資戦略の立て方を学ぶことも重要です。

自身の目的やリスク許容度に合わせた最適な配分を見つけるために、慎重に考えましょう。

ポートフォリオ構築は継続的な学習と調整が必要ですので、自分に合った方法を見つけながら進めていきましょう。

コメント